Общая система налогообложения (ОСНО) – это налоговый режим, который требует от организаций и индивидуальных предпринимателей уплачивать все налоги, предусмотренные законодательством РФ, и в полном объеме вести бухгалтерский учет. ОСНО не допускается совмещать с упрощенными режимами налогообложения или ЕСХН (единым сельскохозяйственным налогом). Однако ИП вправе применять вместе с ОСНО патенты и ЕНВД (единый налог на вмененный доход), а юридические лица – ЕНВД. Какие-либо ограничения по видам деятельности, доходам, стоимости имущества на общую систему налогообложения не распространяются.

Кому подходит эта система налогообложения?

ОСНО целесообразно использовать:

предприятиям, ведущим внешнеэкономическую деятельность и осуществляющим транспортировку сырья и товаров через границу;

предприятиям, большая часть клиентов которых относятся к платящим НДС юридическим лицам.

Как перейти на ОСНО?

Если организация или индивидуальный предприниматель в течение 30 календарных дней со дня регистрации не подали в налоговые органы заявление об использовании специального режима налогообложения, к ним автоматически применяется ОСНО.

Переход с УСН на ОСНО

Возможны две причины для перехода с УСН на ОСНО:

1. Добровольное желание компании:

Если компания по личным соображениям желает применять ОСНО взамен УСН, то следует сообщить об этом налоговой посредством представления типового бланка уведомления, подтверждающего добровольный отказ от использования УСН.

Однако в данном случае следует помнить, что добровольный отказ от УСН в середине года невозможен. Переход с УСН на ОСНО возможен лишь с начала нового календарного года.

Отчетность по УСН в случае добровольного отказа от спецрежима подается в ИФНС в обычном порядке, то есть ИП по итогам прошедшего года должны подать в налоговую инспекцию декларацию в срок до 30 апреля, а фирме – до 31 марта года, следующего за отчетным.

Подать уведомление об отказе от УСН можно в ИФНС, в котором зарегистрирован субъект (по месту проживания для ИП или по юридическому адресу для организаций) лично, либо же направить его по почте.

Отказ от применения данного спецрежима носит исключительно уведомительный характер, то есть никакого ответного разрешающего смену системы налогообложения документа налоговая инспекция не выдаст. Подтверждением отказа от УСН в данном случае будет копия поданного уведомления с отметкой налоговой о принятии либо же опись вложения и квитанция почты России, подтверждающая отправку документа письмом.

Сроки перехода с УСН на ОСНО, пример: запланирован переход на ОСНО с нового год2018, подать уведомление надо не позднее 31 декабря 2017 года. Но так как в этом году 31-е число выпадает на воскресенье, подать уведомление безопаснее либо заранее – 29 декабря 2017 года (последний рабочий день года), либо в первый рабочий день после новогодних праздников – 9 января 2018 года.

2. Утеря права применять УСН

Если компания утратили право на применение УСН, то применять ОСНО придется с первого дня того квартала, в котором были нарушены критерии (или критерий), позволяющие находится на УСН.

Переход с ЕНВД на ОСНО

1. По собственному желанию

Для того чтобы прекратить работу на ЕНВД на добровольной основе и начать вести учет по ОСН, нужно в заявительном виде проинформировать налоговую о своем желании. Для этого НК РФ отводится 5-тидневный срок со момента перехода на основную систему. В заявлении сообщается о необходимости снятия с учета заявителя в качестве плательщика ЕНВД.

Добровольная процедура перехода может быть проведена только с января будущего года, при этом день перехода - 1 января, данная дата подлежит отражению в заявлении. 5 дней нужно отсчитывать с 01.01.

ФНС достаточно сообщить о своем желании прекратить применение ЕНВД. Никаких дополнительных документов о планируемой работе на классическом режиме направлять в налоговую не требуется.

2. При потере права на ЕНВД

Утрата происходит, если нарушаются условия из п.2.2 ст.346.26 НК РФ.

Несоответствие указанным показателям не дает возможности работать на ЕНВД и требует перехода на ОСНО. Данный переход выполняется с 1 числа квартала, когда было зафиксировано нарушение показателей.

Субъект должен сообщать ФНС о прекращении применения ЕНВД и снятии с налогового учета посредством представления указанных выше бланков заявлений в 5-тидневный период с последнего дня месяца, когда выявлено нарушение.

Для возврата на ЕНВД с основного режима придется вернуть соответствие указанных выше показателей до нужных значений. Возможность возврата на ЕНВД появляется только с будущего года, процедура осуществляется путем подачи заявлений типовых бланков ЕНВД-1 и ЕНВД-2.

Какие налоги платят предприятия и ИП на ОСНО?

Организации на ОСНО платят следующие налоги:

- налог на прибыль организаций по ставке 20%, за исключением немногочисленных льготных категорий налогоплательщиков;

- налог на имущество организаций по ставке до 2,2%;

- НДФЛ с доходов работников;

- Страховые отчисления в социальные фонды – ПФ, ФСС, ФОМС;

- Федеральные и местные налоги на имеющиеся объекты налогообложения в соответствии с Налоговым кодексом РФ.

НДС по ставке 0%, 10%, 18%;

ИП на ОСНО необходимо платить следующие налоги:

- НДФЛ: 13 % платят предприниматели-физические лица, которые являются налоговыми резидентами РФ. Если же предприниматель не является резидентом РФ, то ставка НДФЛ составит 30 %. При этом он не сможет применять профессиональный вычет, поскольку данный вычет применяется только к доходам, которые облагаются ставкой 13 %;

- НДС по ставке, соответствующей проведенным операциям – 0%, 10%, 18%;

- страховые взносы за себя (фиксированные) и наемных работников;

- налог на имущество – отличается в разных регионах и зависит от типа недвижимости: дома, гаражи, нежилые помещения (от 0,1% до 2%);

- по необходимости - налоги на транспорт и землю, водный налог, акцизы

последние налоги, указанные в пп. 4 и 5, предприниматели платят как физические лица, обладающие определенным имуществом. Сумму каждого из налогов определяет ИФНС и выставляет предпринимателям уведомления.

Плюсы и минусы

Ключевое преимущество ОСНО – отсутствие ограничений по размеру получаемой прибыли и возможность не платить налоги, если у предприятия или ИП в отчетном периоде нет доходов.

Следующие достоинства ОСНО:

- Нет ограничений по видам деятельности;

- На ОСНО компания является плательщиком НДС, поэтому крупным компаниям-плательщикам НДС выгодно работать с данной компанией;

- Нет ограничения по размеру рабочих площадей;

- Нет ограничения по количеству работников;

- Нет ограничения по стоимости имущества компании.

Недостатком ОСНО являются:

- Большой объем уплачиваемых налогов по сравнению со специальными налоговыми режимами;

- Большой объем, и большая сложность учета и отчетности;

- Большое внимание со стороны налоговых органов.

Для индивидуального предпринимателя ОСНО - самый невыгодный налоговый режим, поскольку при его применении приходится уплачивать все налоги, сдавать всю отчетность и вести бухучет. Вести бизнес на ОСНО стоит только в случае, если большинство контрагентов - плательщики НДС или деятельность фирмы связана с импортом товаров.

узнайте больше про куб сейчас

Автоматизация

выставления счета

Автозаполнение реквизитов покупателя по ИНН

Автопроверка правильности реквизитов банка по БИКу

Правильно настроенные формулы, в том числе по расчету НДС и Итого счета

Автоматическое формирование суммы прописью по итоговым цифрам суммы счета

Выгоды

Подготовка счета за 20 секунд

Отсутствие ошибок в счетах

Меньше времени на выставление счетов, и больше на бизнес

Увеличение скорости оплаты счетов

Автоматизация

отправки счета

Автоматическое прикрепление вашего логотипа в счет

Автоматическое прикрепление скана вашей подписи в счет

Автоматическое прикрепление в счет скана печати вашей компании

Отправка счета на e-mail покупателя

Выгоды

Отправка счета в 2 клика

Красивые и профессиональные счета

Можно выставлять счета с компьютера, планшета, смартфона

Не нужно распечатывать счет, ставить подпись, печать и сканировать перед отправкой

почему куб удобнее

Удобное выставление счетов онлайн

Моментальная отправка счетов на e-mail вашему покупателю

Стоит вооружиться знаниями основных понятий, которые позволят при осуществлении деятельности не запутаться и не нарушить закон.

Разберемся, какая расшифровка аббревиатуры «ОСНО», кто и когда использует систему, как осуществляется переход и какое количество налогов придется уплачивать.

Элементы налогообложения

ОСНО – общая система налогообложения, при которой плательщик должен исчислять такие налоги:

Помимо основных налогов, организации на ОСН должны исчислять суммы:

Переход на ОСНО осуществляется в том случае, если:

- компания не выполнила требования, необходимые для использования специального режима;

- плательщик должен оплачивать НДС;

- фирма входит в категорию льготников по налогу на прибыль;

- организация не имеет сведений о более удобных налоговых системах.

То есть, вряд ли кто-то выберет такое режим по собственному желанию, так как налоговая и бухгалтерская нагрузка на нем самая большая.

В обязательном порядке компания должна использовать такой режим, если:

Не зависимо от выполнения условий спецрежимов, на ОСНО должны работать:

- банковские учреждения;

- ломбарды;

- фирмы, оказывающие страховые услуги населению и организациям;

- компании-иностранцы;

- инвестиционные и пенсионные фонды;

- предприятия, ведущие деятельность в сфере игорного бизнеса;

- изготовители товара, что облагается акцизом;

- участники рынка ценных бумаг;

- фирмы со статусом юрлиц, что участвуют в разделе товара.

Преимущество применения ОСНО – компания сможет сотрудничать с любой фирмой, так как предусмотрено предоставление с НДС.

Такую систему применяют при осуществлении оптовой торговли, изготовлении товара, при организации поставок дорогостоящей продукции корпоративному клиенту.

Так как отчетность достаточно сложная, то без наличия бухгалтера справиться будет трудно. Перейти на общую систему можно по умолчанию при открытии фирмы, если не было подано уведомление об использовании спецрежима.

Обязанность работать на ОСНО возлагается на предприятия, доход которого превысил 60 млн. рублей в год.

Помимо уплаты налогов, фирма должна будет готовить бухгалтерские отчеты:

- (ежеквартально).

- Отчетность о том, какие изменения в капитале произошли, (ежегодно).

- Целевое использование денег, что были получены, .

- (если требуются).

Плательщиками ОСНО могут быть как юридические, так и физические лица. Иностранные предприятия используют в пределах РФ исключительно эту налоговую систему.

Характеристика объектов

Так как компания должна исчислять несколько налогов, то стоит определить основные объекты налогообложения.

При НДС объектом являются:

- операции по продаже продукции/работ/услуг;

- осуществление работ по строительству и монтажу с целью личного использования;

- импорт товара в пределы таможенной территории РФ и т. д.

По ставке 0% облагаются такие операции:

- продажа товара на экспорт;

- предоставление услуг по перевозкам пассажиров и багажа, если пункты отправления-назначения расположены вне России;

- организация перевозок, основанием для которых служат международные перевозочные документы и др.

По налогу на прибыль объектом налогообложения является доход, что получен плательщиком ОСН. На размер ставки влияет месторасположение головных офисов и экономических зон ведения бизнеса. Список ставок есть в .

По налогу на имущество компаний объектом установлено все виды движимого и недвижимого имущества, что учитываются на балансе фирмы как объекты ОС согласно правилам, используемым для ведения бухучета.

Базой налога определяют среднегодовую стоимость объектов. Ставка может дифференцироваться.

По НДФЛ объектом налогообложения считается прибыль, что получена от источника, расположенного за границей или в пределах РФ, если физическое лицо является резидентом страны, а также от источника РФ, что располагается в стране – для лица-нерезидента.

Установленная нормативная база

При использовании ОСНО стоит опираться:

Как работает налогообложение ОСНО?

Как известно, вести расчеты и готовить отчетность на ОСНО достаточно непросто. Так ли это? Разберемся, как исчислять налоги.

Как рассчитать сумму к уплате?

Все расчеты налогов на основной системе осуществляются отдельно: используются отдельные формулы для НДС, налога на имущество и т. д.

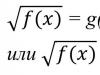

Расчет налога на добавленную стоимость

К примеру, вы продаете товар на сумму 11800 рублей, и должны уплатить налог по ставке 18%. Из общей суммы 10 тыс. вы сможете забрать в прибыль, а 1,8 тыс. – это НДС. Покупаете продукцию за 1800 – отдайте 180 в НДС, остальное – в расходы.

Затем можете исчислить и остальные налоги. Налог на прибыль: из суммы 10 тыс. отнимите затраты (допустим 1 тыс.) и умножьте на 13% (или на другую ставку, которая действует в вашем территориальном округе).

Расчет будет таким:

НДС: Вы получили 1800 руб., уплатили 180. Сумма НДС = 1620 рублей (разница двух показателей).

Произведение оплаты

Уплатить налоги на ОСНО следует в такие сроки:

| Налог на прибыль | До 28 числа ежемесячно, а итоговый годовой платеж – до 28.10. Но есть одна особенность – уплата производится каждый месяц в том случае, когда сумма прибыли превысила 1 000 000 рублей за месяц. В остальных ситуациях платить налог стоит раз в квартал |

| НДС | Перечисляют каждый квартал в равных частях (авансовые платежи) до 20 числа в следующем месяце после отчетного периода |

| НДФЛ на сотрудников | При фактическом получении наличных или при перечислении безналичных средств на счет налогоплательщика |

| Транспортный налог | До 1.02 по истечению налогового периода |

| Водный налог | Ежеквартально |

| Земельный налог | До 1 февраля в следующем после налогового периода году |

| Платежи в ПФР | До 15 числа в следующем месяце после выдачи заработка, то есть ежемесячно |

| В ФСС | До 20 числа, если сдается бумажная отчетность, до 25 – электронная |

| Суммы в ФОМС | Ежеквартально до 15 числа каждый месяц |

| Налог на имущество | До 30 числа по истечению каждого квартала (в следующем месяце), а итоговый платеж – до 30 октября |

| Если деятельность фирмы связана с реализацией спиртосодержащего товара | Каждый месяц нужно платить акциз |

Составление учетной политики

Учетная политика должна составляться для целей бухгалтерского учета и осуществления деятельности на ОСН.

Вас ожидают такие действия:

- Разработка проекта учетной политики – определяется назначение, устанавливаются элементы, что будут использоваться в обязательном порядке, исключаются те, что нежелательны для применения, прописывается содержание.

- Утверждение документа отдельным приказом администрации предприятия.

На первой странице нужно указать:

- фамилию, имя и отчество ИП (отражают на каждом листе);

- адрес;

- ИНН и другие реквизиты.

Суммы рассчитывают в разделе 1 – 5. 6 раздел необходим для указания налогов на прибыль физлица с КБК. Каждая графа должна содержать одно значение.

Налогоплательщик должен заполнять только отдельные листы. Обязательными для заполнения являются титульная страница и 6 раздел.

В какие сроки сдать?

Отчетность сдается:

Особенности

Есть ряд открытых вопросов, которые появляются у большинства плательщиков ОСНО.

К примеру, как проводить исчисление сумм остальных налогов, насколько сложно определять сумму НДС и на какие правила опираться при расчете суммы налога на прибыль.

Расчет других налогов при режиме (пример)

Приведем примеры расчета налогов на ОСНО.

Налог на имущество

Среднегодовая стоимость ОС компании составила 21692.31. Сумма определена при учете помесячных показателей:

Если суммировать показатели, получится 282 тыс. Далее проведем такой расчет:

Для расчета налога на имущество возьмем ставку 1,5%, и подставим показатели в формулу. Получим такой результат:

Транспортный налог

Автомобиль, который используется компанией, имеет мощность 154 кВт, или 209,38 лошадей. Ставка на момент расчета составляла 65 рублей.

Рассчитаем сумму налога:

Земельный налог

Юридическое лицо имеет в собственности земельный участок площадью 2081 м.кв., кадастровая стоимость которого 6 826 345,92 рубля. Ставка, которая действует в территориальной округе – 1,5%.

Расчет будет таким:

Водный налог

Организация имеет право использовать водный объект при осуществлении деятельности. Максимум по отбору воды – 5 840 м3 в году или же 16 м3 каждый день.

Используемая формула:

Прибыль и затраты считают нарастающим итогом, но учитывать стоит лишь те, что упоминаются в НК как налогооблагаемые.

Стандартная ставка – 20% (2% перечисляется в бюджет федерального уровня, 18% — в бюджет территориального округа). Если начисляются дивиденды, то используется ставка 9%.

Компания имеет право уменьшать прибыль, что является налогооблагаемой только на расходы, которые подтверждаются документацией, и понесены для ведения деятельности, направленной на получение прибыли.

Не стоит учитывать затраты:

- без документального обоснования;

- которые есть в перечне .

В том случае, когда затраты в конце года превысили прибыль, база – 0, и сумму налога перечислять в государственную казну не придется.

В следующих налоговых периодах плательщики могут уменьшать доход на убыток прошлого периода.

Тогда расчет будет таким:

Есть нюансы по перечислению сумм. При условии, что сумма выручки превышает за 4 квартала 10 000 000 руб., необходимо осуществлять авансовые платежи.

Есть и такой вариант: перечислять авансы, исходя из дохода, что получен по факту.

ОСНО – достаточно неблагоприятный режим для предприятий. Но если у вас нет выбора, и приходится его применять, то стоит знать все особенности исчисления налогов и работы на системе.

Одной из самых популярных систем налогообложения сегодня является ОСНО. Так как данный режим имеет достаточно большое количество самых разных преимуществ по сравнению с другими.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

В то же время популярным его делает отсутствие различных ограничений, накладываемых на другие системы налоговой отчетности – УСН и ЕНВД. ОСНО предполагает минимальное количество бумажной волокиты.

Даже не самый опытный индивидуальный предприниматель или же бухгалтер, руководитель предприятия, смогут легко разобраться со всеми наиболее важными нюансами.

Основные сведения

Прежде, чем приступить к использованию общей системы налогообложения, предпринимателю, либо руководителю бизнеса, необходимо максимально внимательно ознакомиться со следующими моментами, касающимися ОСНО:

- понятия;

- преимущества для ИП;

- действующая нормативная база.

Важнее всего разобраться именно в нормативной базе. Так как при нарушении действующего законодательства возможно наложение достаточно серьезных штрафов и взысканий иного характера.

Понятия

Для понимания законодательства, которое регулирует использование ОСНО, необходимо ознакомиться со следующими понятиями:

ОСНО расшифровывается как «общая система налогообложения» или же просто «общий налоговый режим». Также данная аббревиатура может упоминаться в сокращенной форме – ОСН.

Она обозначает совокупность самых разных правил, а также всевозможных понятий, включающих в себя регламенты и налоговую базу, обязательную для предприятий разнообразных форм:

- ЗАО и прочих.

При этом использование ОСНО возможно только для тех компаний и ИП, которые не работают на специальных налоговых режимах, в число которых входят: ЕСХН, УСН, ЕНВД, либо специальное соглашение о разделе продукции.

Преимущества для индивидуальных предпринимателей

ОСНО имеет достаточно большое количество самых разных преимуществ. В первую очередь они актуальны именно для индивидуальных предпринимателей, так как их отчетность достаточно специфична.

Использование общего налогового режима помогает существенно упростить работу. К самым важным достоинствам ОСНО для предпринимателей стоит отнести:

При этом отчетность ИП при ОСНО требуется минимальная. Особенно это касается тех, чья деятельность связана с налогом на добавочную стоимость.

Несмотря на относительно небольшое (по сравнению с УСН) наличие льгот, использование ОСНО выгодно для начинающих предпринимателей.

Так как если прибыль по каким-то причинам отсутствует, то налоговое бремя существенно снижается на вполне законных основаниях – данный момент подробно освещен в действующем законодательстве.

Отсутствуют различного рода ограничения, что позволяет индивидуальному предпринимателю нанимать ровно столько сотрудников, сколько требуется для ведения бизнеса.

Также не потребуется сменять налоговый режим на иной, если дела пошли успешно, а прибыль существенно увеличилась – так как подобная операция часто связана с большим количеством самых разных проблем.

Действующая нормативная база

Максимально подробно нормативная база касательно ОСН освещается в Налоговом кодексе Российской Федерации:

- положения о бухгалтерском учете.

Гл.№21 НК РФ освещает именно налог на добавочную стоимость. Гл.№23 НК РФ – раскрывает вопрос касательно доходов физических лиц, но также касается вопроса использования ОСНО.

Гл.№25 НК РФ – рассматриваются порядок расчёта и выплаты налога на прибыль организации.

Дополнительно стоит обязательно ознакомиться с Федеральными законами:

Действующее законодательство позволяет использовать ОСНО всем без исключения налогоплательщикам, будь то ИП, физическое или же юридическое лицо.

В то же время следует помнить, что ОСНО – один из самых сложных в использовании налоговых режимов.

Какая бухгалтерская отчетность предоставляется ИП на ОСНО

Прежде, чем перейти на рассматриваемый налоговый режим, индивидуальному предпринимателю необходимо в обязательном порядке ознакомиться с тем, какую отчетность должен сдавать ИП на ОСНО.

Это очень важно – отсутствие каких-либо важных документов, обязательных для подачи в налоговую службу, может привести к возникновению проблем с ФНС.

Следует помнить, что бухгалтерская отчетность различается в зависимости от наличия или отсутствия различного рода факторов:

- наличие или же отсутствие работников;

- совмещение с ЕНВД.

С работниками

Довольно часто индивидуальный предприниматель нанимает достаточно большое количество работников.

Если используется ОСНО, то ИП в обязательном порядке необходимо сдавать следующую отчетность:

В Федеральную налоговую службу

В Фонд социального страхования

В Пенсионный фонд России

Справку в формате 4-ФСС необходимо сдавать также каждые 3 месяца – 3, 6, 9, 12.

Перечень различного рода документов, справок и иных бумаг, которые необходимо представлять индивидуальным предпринимателям, работающим на ОСНО, достаточно велик. Именно поэтому данный налоговый режим не совсем удобен.

Тем не менее, различные достоинства делают использование ОСНО очень комфортным для определенной категории индивидуальных предпринимателей, чьи дела идут очень успешно.

Без работников

Если же ИП работает без использования труда наемных работников, то в этом случае порядок отчетности выглядит намного проще. Так как различного рода документы подаются только в Федеральную налоговую службу.

Индивидуальному предпринимателю необходимо представлять следующее в ФНС:

ИП следует помнить, что с 2020 года все, кто работают по общей системе налогообложения (включая физических или же юридических лиц), обязаны сдавать НДС декларацию в электронной форме.

При этом данный процесс регламентируется на законодательном уровне –

Декларацию обязательно требуется сдавать через специальную компанию, регулирующую процесс электронного документооборота. Каким-либо иным способом сдать электронную отчетность невозможно.

Как быть при закрытии ИП

Процесс закрытия ИП, работающего по общей системе налогообложения, включает в себя этапы:

- при необходимости предприниматель может обратиться в ИФНС, где выдадут перечень необходимых для ликвидации документов;

- следует собрать следующие бумаги:

- при отсутствии в налоговом органе всех необходимых реквизитов для оплаты пошлины, следует распечатать платежный документ на сервере ФНС ;

- заполняется особая форма .

Если у ИП имеется задолженность перед пенсионным фондом, то необходимо взять квитанцию для её оплаты.

Также требуется в ПФР сдать . Сотрудники фонда, после свершения всех обязательных операций, выдадут соответствующую справку.

Есть важный нюанс: если по какой-то причине ИП ни разу представил декларацию, то ФНС может потребовать подробный отчет – за последние три года.

Например, если ликвидация осуществляется в 2020 году, то потребуется декларация за 2012, 2013, 2020 года.

Когда все необходимые документы будут представлены в налоговую инспекцию, ФНС выдадут соответствующее свидетельство – оно будет являться подтверждением ликвидации.

Длительность формирования данного документа – не более 5 дней. Иногда ФНС выдает свидетельство о прекращении деятельности без справки об отсутствии задолженностей в ПФР.

В таком случае необходимо погасить долги перед данным фондом в течение ближайших 12 дней. В противном случае велика вероятность возникновения различного рода проблем – вплоть до наложения штрафов, взысканий, пеней.

Предоставление нулевой отчетности

Важной особенностью действующего на территории Российской Федерации законодательства является обязательность предоставления отчетности.

Даже в том случае, если в течение всего налогового периода индивидуальный предприниматель не осуществлял какой-либо деятельности: хозяйственной, кассовой, расчетной или же иной.

.Основной режим налогообложения не пользуется спросом у россиян, так как создает самую непосильную нагрузку. ИП на ОСНО обязательно оплачивает НДС, НДФЛ, налог на имущество, сдает толстые папки отчетов и вынужден пополнить свой штат на одного дополнительного работника - бухгалтера. Справиться со столь сложным налоговым учетом в одиночку практически невозможно, тем более «молодым» бизнесменам. Но есть у этого режима и плюсы, главные из них - абсолютное отсутствие ограничений и, как результат, высокие перспективы для развития и расширения бизнеса в будущем.

Что такое ОСНО для ИП

Это базовый режим, на котором нет ни ограничений, ни послаблений. Налогоплательщик должен платить все виды налогов, взносов, сдавать разные декларации, отчеты, вести сложный налоговый учет и бухгалтерию.

Зато на ОСНО ИП ни в чем не ограничен. Он может набирать столько сотрудников, сколько необходимо для бесперебойной и успешной работы его фирмы, расширять границы своего бизнеса, увеличивать объем производства, стремиться к росту прибыли, менять направление деятельности.

Все это невозможно на специальных режимах, поскольку право на их применение получают лишь те ИП, бизнес которых соответствует ряду требований:

- Среднегодовая численность персонала не превышает нормы: 100 человек для УСН, ЕНВД, 15 - для ПСН;

- Стоимость основных средств ниже лимита, к примеру, на УСН - это 100 млн.;

- Годовой доход меньше установленного предела;

- Вид деятельности числится в списке облагаемых конкретным режимом.

Переход на ОСНО

ОСНО - это режим по умолчанию. Перейти на него можно как по доброй воле, так и автоматически, не подавая ходатайство в ИФНС.

Во время регистрации предпринимательской деятельности, бизнесмен должен выбрать, по какой системе он желает платить налоги. Если выбор пал на один из специальных режимов - УСН, ЕНВД, ПСН или ЕСХН - он должен подать в ИФНС соответствующее заявление. И на это отводится максимум 30 суток со дня открытия ИП.

Когда предприниматель решает остановиться на ОСНО, ему не нужно ходатайствовать об этом. Его переведут на этот режим автоматически, как только истечет 30 дней со дня официального открытия ИП.

Добровольный перевод ИП на ОСНО осуществим только в начале нового периода, поэтому соответствующее уведомление следует подать в ИФНС до 15 января.

Форма заявления зависит от вида системы, по которой вы облагались прежде. По сути, это даже не форма о переходе на ОСНО, а ходатайство о снятии вас с учета на ЕНВД, УСН, ЕСХН или ПСН. Как только его одобрят, произойдет автоматическое зачисление вас в ряды плательщиков по общему режиму.

Какую форму следует подать на разных системах, смотрите в таблице:

| Режим | Форма | Крайний срок подачи |

|---|---|---|

| ЕНВД | ЕНВД-4 | 5 января |

| УСН | № 26.2-2 | 15 января |

| ЕСХН | № 26.1-3 | 15 января |

Если вы утратили право на ПСН, вас переведут на ОСН в пятидневный срок с момента подачи заявления. Но переведут вас не с даты подачи уведомления, а с самого начала срока, на который патент выдан. Такое недоразумение связано с тем, что на ПСН нет деления на кварталы. К примеру, с УСН на ОСН переводят с квартала, в котором зафиксировано нарушение.

Если вы утратили право на специальный режим, следует поставить в известность налоговую в пятнадцатидневный срок с начала месяца, следующего за тем, в котором зафиксировано нарушение. Но если не сделать этого, вас переведут автоматически.

Плюсы и минусы

Многие налогоплательщики переходят на общую систему целенаправленно, поскольку этот режим имеет хоть и немногочисленные, но существенные плюсы:

- Самое важное преимущество - уплата НДС. Этот налог сделает сотрудничество с вами более привлекательным в глазах крупных и средних контрагентов, которые так же, как и вы уплачивают НДС. Сотрудничая с вами, они смогут уменьшить свои отчисления.

- Второй плюс - отсутствие ограничений. Вы можете планировать развитие своего бизнеса как вам угодно. Без конца расширяться, увеличивать обороты и прибыль.

- И последний - ИП может совмещать ОСНО со всеми упрощенными режимами, кроме УСН и ЕСХН. Это позволит оптимизировать налогообложение.

К минусам можно отнести многочисленные отчисления, отчеты, декларации и ведение сложного бухгалтерского учета.

Налоги

В 2020 году ИП, облагаемые по ОСНО, платят все обязательные налоги:

В зависимости от вида выполняемых работ ИП на ОСНО могут оплачивать дополнительные налоги:

- За задействование объектов животного мира;

- За добычу ископаемых;

- За применение водных биоресурсов;

- Водный;

- Акцизы.

Если у бизнесмена есть работники, то он уплачивает еще и страховые взносы за них: в ПФР, ФОМС и ФСС.

Что такое НДФЛ

Налог на доход физических лиц обязателен для индивидуальных предпринимателей. Организации вместо него выплачивают налог на прибыль.

В 2020 году ИП на общем режиме налогообложения рассчитывают НДФЛ по фиксированной ставке, равной 13%. В качестве налоговой основы применяют:

- Весь доход, который принес бизнес;

- Личный доход (за себя);

- Отчисления в пользу работников.

В последнем случае бизнесмен принимает на себя роль посредника, а налогоплательщиками являются работники. Узнать все виды доходов, из которых нужно отчислить НДФЛ за персонал, можно в ст. 208 НК РФ.

Не облагаются НДФЛ:

- Командировочные;

- Подотчетные средства;

- Материальная помощь.

Если в качестве ИП на ОСНО выступает гражданин Российской Федерации, для него приемлема ставка 13%. Иначе она повышается до 30%.

Алгоритм расчета и оплаты

Расчет и оплата НДФЛ осуществляются по следующему алгоритму:

- ИП получает свой первый доход в году;

- Рассчитывает предполагаемый доход за весь год;

- Отнимает от него расходы;

- Заполняет декларацию 4-НДФЛ, внося в нее сведения о возможном доходе;

- Сдает ее в ИФНС;

- Получает уведомление, в котором уже рассчитаны и указаны авансовые суммы;

- Уплачивает их в положенные сроки, которые также указаны в уведомлении;

- В конце налогового года заполняет декларацию 3-НДФЛ с учетом реального дохода;

- Уплачивает рассчитанный по декларации налог или возвращает переплаченную сумму.

Если вы работаете по ОСНО второй и более год подряд, заполнять повторную форму 4-НДФЛ не нужно. Начинать следует сразу с шестого пункта.

Сроки уплаты

В 2020 году ИП, избравшие общую систему налогообложения, уплачивают авансы по НДФЛ в каждом квартале, кроме первого. Придерживайтесь следующей схемы:

Если вы не получите от ИФНС уведомление по авансовым платежам, смело уплачивайте всю сумму в конце налогового периода. Пени за неуплаченные авансы не начисляются .

Оплата подоходного налога, рассчитанного с начисленных в пользу себя и работников средств, производится на следующие сутки после выдачи заработной платы.

Формула для расчета

Для расчета НДФЛ используется формула: (доход - налоговые вычеты - авансовые платежи) х ставка . Где:

- Доход - это выручка, которую бизнесмен получил в результате деятельности. Учитываются любые формы прибыли - и денежные, и натуральные. Все то, что связано с материальной выгодой.

- Налоговые вычеты -это затраты на бизнес. Все налоговые отчисления, которые были перечислены ИП в отчетном периоде, все расходы на текущую деятельность, на закупку сырья, транспортных средств, оборудования. Состав расходов ИП определяет самостоятельно, придерживаясь 25 главы НК. Но в полном объеме он может учитывать лишь те затраты, которые подтверждены документально. Если такой возможности нет, законодательство позволяет сократить доходы только на 20%.

Что такое НДС

НДС - косвенный налог или, иными словами, процент, исчисляемый и начисляемый продавцом поверх основной цены на товар. Различают 2 вида такой пошлины:

- Внутренняя - когда товар или услуга реализуются на территории РФ.

- Ввозная - начисляется на товар, импортируемый в РФ.

Налоговая база для расчета НДС определяется в день полной или частичной оплаты/предоплаты услуг, товаров и работ. По законодательству для расчета берется самая крайняя дата.

Ставок для расчета НДС несколько:

- 0% - для экспорта товаров из РФ;

- 10% - при реализации детских товаров, продовольствия, печатных изданий, книжной продукции и медицинских товаров;

- 18% - для всех остальных случаев.

Если сумма доходов за 3 месяца не превысила 2-х миллионов рублей, ИП вправе подать ходатайство в ИФНС об освобождении от уплаты НДС.

Порядок расчета

ИП на ОСНО рассчитывают налог на добавленную стоимость по формуле: НДС от реализации - налоговый вычет + НДС к восстановлению. Где:

- НДС от реализации - процент, добавленный продавцом к основной цене за товар/услугу/работу. То есть после продажи он получает на руки средства за сам товар и НДС. Последний отражается в счет-фактуре и декларации отдельно.

- Налоговый вычет - «входной» НДС, уплаченный продавцом при закупке товаров/услуг/работ. Если входной налог оказался больше полученного, то разницу можно возместить из бюджета.

- НДС к восстановлению - тот налог, который подлежит восстановлению. К примеру, при переходе на другой режим, тот НДС, который был занесен в вычет, необходимо восстановить и уплатить. Это связано с тем, что после смены режима вы не будете выплачивать НДС, уже заявленный в вычет.

Подсчет НДС лучше доверить опытному бухгалтеру, поскольку это один из самых сложных видов расчета в бухучете.

Сроки уплаты

ИП на общей системе налогообложения должны выплачивать НДС ежемесячно, то есть общую сумму за отчетный квартал следует поделить на 3 одинаковые части и вносить:

- Одну - до 25 числа первого месяца следующего квартала;

- Вторую - до 25 числа второго месяца следующего квартала;

- Третью - до 25 числа последнего месяца следующего квартала.

К примеру, 3 равные части за второй квартал (апрель, май, июнь) нужно заплатить в поочередном порядке:

- 25 июля;

- 25 августа;

- 25 сентября.

Налог на имущество

Все ИП на ОСНО уплачивают обязательный налог на имущество. Он высчитывается из суммарной кадастровой (глава 32 НК) стоимости недвижимости, которая числится в собственности у бизнесмена.

Оплатить пошлину необходимо до 15 ноября следующего за отчетным года. Получатель платежа - местное муниципальное образование. Именно его работники устанавливают действующую в регионе ставку.

Рассчитывать налог на имущество не нужно. Это сделает налоговая, после чего направит по вашему адресу уведомление с суммой к уплате. Формула для расчета: (кадастровая стоимость - налоговый вычет) х размер доли х ставку . Где:

- Кадастровая - это стоимость объекта из кадастра недвижимости, зафиксированная на 1 января.

- Налоговый вычет - это определенный процент от стоимости имущества, на который можно сократить кадастровую стоимость. Устанавливают его местные власти. К примеру, от цены квартиры можно отнять цену ее 20 квадратных метров.

- Размер доли - это доля имущества, принадлежащая ИП.

Перейти на расчет по кадастровой стоимости все участники ОСНО должны до 1 января 2020 года. Поэтому те лица, которые не успели утвердить кадастровую стоимость, продолжат платить по старой формуле: инвентаризационная стоимость х ставку х размер доли.

Отчетность и особенности учета

Общая система налогообложения для ИП предполагает сдачу декларации по каждому налогу:

Если ИП не работал весь налоговый период, и это подтверждается нулевой активность по его счетам и в кассе, вместо всех ежеквартальных КНД 1151001 он может сдать единую упрощенную декларацию.

Помимо деклараций ИП обязаны заполнять КУДИР. Книга должна содержать всю информацию о доходах, расходах фирмы, хозяйственных операциях.

ИП на ОСНО должны заполнять КУДИР кассовым методом . То есть информация отражается по каждой отдельной единице товара/услуги/работы. Книга учета доходов и расходов должна сдаваться в налоговый орган для заверения.

Также в бухгалтерский учет ИП входят:

- Отчетность по страховым взносам;

- Отчетность за работников;

- Учетную книга покупок и продаж для расчета НДС;

- Учет кадров и зарплаты.

Штрафы и пени: ужесточение контроля в 2020 году

В 2020 году должники будут оплачивать просрочки по другим правилам, поскольку их размер и порядок расчета изменились:

- За задержку оплаты до 30 дней, исходя из 1/300 ставки рефинансирования ЦБ;

- За просрочку свыше 30 дней, исходя из 1/500 ставки рефинансирования ЦБ.

То есть размер пени, начиная с 31 дня задержки, возрастет вдвое, поэтому старайтесь не задерживать платежи. И учтите, что учет и уплату налогов по такой сложной системе, как ОСНО, лучше доверить профессионалам. Иначе избежать административного давления со стороны ИФНС будет очень проблематично.